Оттепель на рынке офисной недвижимости Киева

После резкого снижения арендных ставок во 2-й половине 2009 года на рынке офисной недвижимости Киева наступила оттепель. Спрос на помещения начал расти, и на рынке появились новые тенденции.

Снижение и выравнивание ставок повысило привлекательность высококачественных зданий для арендаторов. Это подтолкнуло компании к рассмотрению возможности переезда в лучшие здания, которые в основном расположены в центральном деловом районе (ЦДР).

В 2009 году также стала прослеживаться тенденция к консолидации офисных площадей, и мы ожидаем, что значительный спрос и далее будет исходить от компаний, ставящих своей целью объединение офисов в одном здании. Наиболее интересными для таких компаний являются здания с большой площадью этажа, открытой планировкой, удобной транспортной доступностью и достаточным количеством парковочных мест.

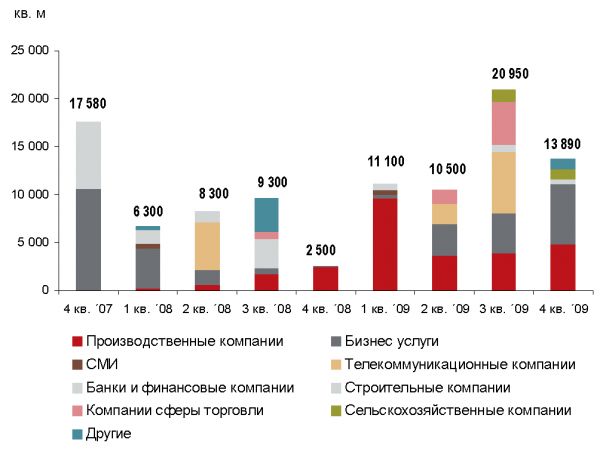

Еще одной новой тенденцией стало изменение отраслевой структуры арендаторов качественных бизнес-центров. Если до кризиса основной спрос проявляли компании банковской, финансовой, страховой и строительной отраслей, то в 2009 году доминирующую роль стали играть телекоммуникационные, производственные и компании сфер торговли и бизнес-услуг.

Данный отчет посвящен анализу вышеперечисленных тенденций на рынке офисных площадей Киева и предлагает рекомендации арендодателям и арендаторам по выбору оптимальных решений в новых условиях.

Центральный деловой район – зона притяжения арендаторов

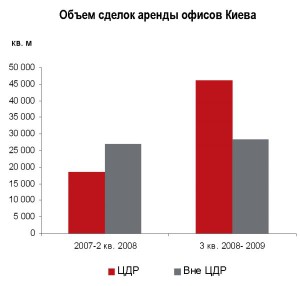

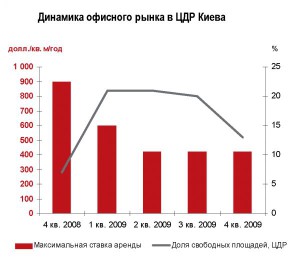

В результате глобального финансового кризиса, который пришел в Украину во второй половине 2008 года, многие компании сократили потребность в офисных помещениях. Это привело к резкому снижению арендных ставок. За период с 3 квартала 2008 по 1 кв. 2009 года максимальная ставка аренды упала на 60%, стабилизировавшись на уровне 420 долл./кв. м/ год без НДС и операционных расходов. Коррекция совпала с периодом, когда у многих арендаторов истекали сроки аренды, поскольку первые качественные здания начали появляться на киевском рынке в 2005 году, и договоры в них подписывались на 3-5 лет. В результате падения разница между ставками в зданиях классов А и В стала незначительной. Поэтому арендаторы стали рассматривать возможности переезда в более качественные здания, расположенные в центральном деловом районе (ЦДР). С начала кризиса более 60%

сделок пришлось на ЦДР, где их общий объем вырос более чем вдвое. Вне центра Киева качественных зданий по-прежнему мало, поскольку финансовый кризис остановил реализацию большинства проектов и, как следствие, тенденцию к децентрализации.

Среди центральных зданий наибольшей популярностью у арендаторов пользуются такие как «Леонардо», «Евразия», «Прайм», «Горизонт Тауер», «Карат». В них арендаторов, помимо низкой арендной ставки, привлекают удобное расположение, качественная отделка и профессиональное управление.

Активный спрос привел к снижению доли свободных площадей в ЦДР с 21% в 1 кв. 2009 года до 13% в 4 кв. 2009 года. В 2010 году здесь ожидается выход 56 000 кв. м качественных офисных площадей («Эспланада» – 48 000 кв. м, БЦ на ул. Леси Украинки, 23 – 5 400 кв. м, БЦ на ул. Саксаганского, 105 – 2 700 кв. м), что незначительно увеличит долю свободных площадей

Со 2-го квартала 2009 года ставка аренды на офисы в ЦДР остается неизменной. Однако уже появились прецеденты повышения ставок из-за оживления спроса (например, в «Леонардо» и «Горизонт Тауер»). Восстановление экономики и низкая разница между ставками в зданиях класса А и В будут по-прежнему привлекать арендаторов в ЦДР. Это будет стимулировать снижение доли свободных площадей и повышать ставки аренды. Поэтому можно утверждать, что сейчас наступило наиболее благоприятное время для арендаторов, которые хотят воспользоваться преимуществом широкого выбора и низких арендных ставок для переезда в более качественный офис

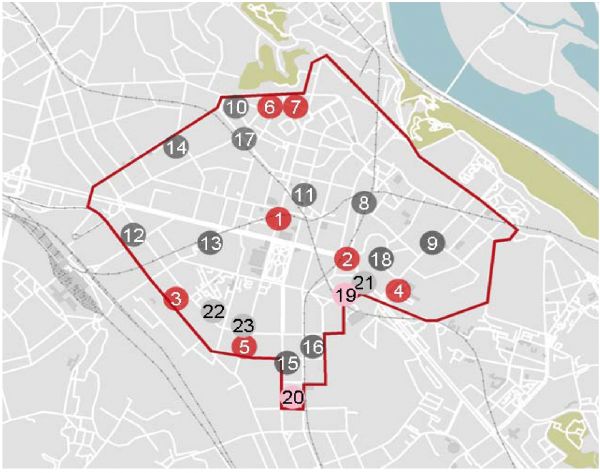

Карта современных бизнес-центров в ЦДР Киева

Существующие, Класс А

| Название | Арендуемая площадь, кв. м | Год открытия |

| Леонардо – Фаза 1 (ул. Б. Хмельницкого, 17/52) | 14200 | 2005 |

| Арена (ул. Красноармейская, 1/2-3) | 4000 | 2005 |

| Парус (ул. Мечникова, 2) | 41000 | 2007 |

| Евразия (ул. Жилянская, 75) | 25100 | 2007 |

| Прайм (ул. Жилянская, 48-50) | 9500 | 2007 |

| Старый Град (пер. Рыльского, 6) | 5500 | 2007 |

| Рыльский (пер. Рыльского, 4) | 6000 | 2008 |

Существующие, Класс B

| Название | Арендуемая площадь, кв. м | Год открытия |

| Крещатик Плаза (ул. Крещатик, 19А) | 5000 | 1998 |

| Горизонт Тауэр (ул. Шелковичная, 42-44) | 12000 | 1999 |

| Панорама (ул. Большая Житомирская, 20) | 10500 | 2003 |

| БЦ на пл. Спортивной, 3 | 6500 | 2005 |

| БЦ на ул. Владимирской, 49А | 5000 | 2005 |

| Европа Плаза – Фаза 1 (бул. Т. Шевченко, 37/122) | 15000 | 2006 |

| Ренессанс (ул. Воровского, 24) | 14900 | 2006 |

| Фаренгейт (ул. Физкультурная, 30Б) | 10600 | 2007 |

| БЦ на ул. Владимирской, 100-101 | 10000 | 2007 |

| БЦ на ул. Гончара, 35 | 5700 | 2007 |

| Карат (ул. Жилянская, 110) | 5000 | 2007 |

Строящиеся, Класс A

| Название | Арендуемая площадь, кв. м | Год открытия |

| Эспланада (пл. Спортивная, 1) | 48 000 | 2010 |

| Торонто-Киев (ул. Горького, 79) | 45 200 | 2012 |

Строящиеся, Класс A

| Название | Арендуемая площадь, кв. м | Год открытия |

| БЦ на ул. Леси Украинки, 23 | 5400 | 2010 |

| БЦ на ул. Саксаганского, 105 | 2700 | 2010 |

| БЦ на ул. Саксаганского, 70/14Б-16Б | 12200 | 2012 |

Телекоммуникационные и 1Т-компании инициировали тенденцию к консолидации офисных площадей

Еще одной тенденцией в результате резкого снижения арендных ставок стала полная или частичная консолидация компаниями нескольких разрозненных офисов в одном здании. В сделках 2009 года объем консолидированных площадей составил 27%, и мы ожидаем сохранения данной тенденции в среднесрочной перспективе.

Появление на рынке второй очереди здания класса А «Горизонт Парк» (недалеко от ЦДР), в котором в аренду предлагаются большие этажи с открытой планировкой и достаточным количеством парковочных мест при приемлемых ставках, послужило дополнительным стимулом к переезду. В этом здании свои офисы консолидировали такие телекоммуникационные и компании IT-сферы как Astelit, арендовавшая 6 420 кв. м и CIKLUM – 3 500 кв. м. Еще одна компания из IT-сферы Global Logic объединила офисы на площади 5 690 кв. м в БЦ «Протасов»

Благодаря большим арендуемым площадям и хорошей репутации, данные компании получили статус якорных арендаторов. Подписывая с «якорями» договоры аренды на 3-5 лет, собственники зданий получают уверенность в стабильности денежных потоков. При этом арендаторы улучшают свои условия, платя низкие арендные ставки и получая дополнительные бонусы.

Текущие запросы со стороны арендаторов говорят о том, что тенденция к полной либо частичной консолидации сохранится в ближайшее время. Некоторые компании из вышеуказанных отраслей, а также из сфер торговли и сельского хозяйства рассматривают объединение своих подразделений на крупных площадях от 4 000 до 7 000 кв. м. Спросом будут пользоваться качественные здания с эффективной планировкой, большой площадью этажа (не менее 500 кв. м), удобной транспортной доступностью и достаточным количеством парковочных мест.

БЦ «Горизонт Парк – Фаза 2 » БЦ «Протасов»

Источник: ISA Prime Developments, Трикотажная фабрика «Роза»

Производственные компании и компании сферы бизнес-услуг продолжают доминировать

Многие компании, которые были основными игроками на рынке в докризисное время, резко снизили свою активность. До начала кризиса основной спрос проявляли банки, финансовые, строительные компании, компании сферы бизнес-услуг. В 2009 году основными игроками стали телекоммуникационные, торговые, сельскохозяйственные. При этом потребность производственных компаний и компаний сферы бизнес услуг в офисных площадях по-прежнему осталась высокой.

Компании вышеупомянутых секторов, а также сектора торговли и сельского хозяйства продемонстрировали большую стабильность во время кризиса по сравнению с другими секторами. Примерами крупнейших сделок в 2009 году были: ЭКО-маркет (4 500 кв. м) в секторе торговли, Oriflame (3 600 кв. м), Sanofi Aventis (2 600 кв. м), Huawei (2 000 кв. м), Siemens (2 000 кв. м), SunlnBev (2 000 кв. м), Boehringer Ingelheim (1 500 кв. м) – в производственном секторе.

Стоит отметить, что 90% новых арендаторов 2009 года являлись международными компаниями, которые благодаря внешней поддержке и более прочным позициям на рынке доказали свою стабильность во время кризиса и, соответственно, предъявляли основной спрос на офисные площади.

На рынке есть примеры зданий (БЦ «Подол Плаза», БЦ «Горизонт Парк»), когда собственники изначально ориентировались только на международных арендаторов преимущественно из производственной и сферы бизнес-услуг и заключали с ними долгосрочные договоры. Благодаря этому даже во время кризиса доля свободных площадей в этих зданиях не превышала 2%.

Спрос на офисные помещения Киева по секторам

Выводы и рекомендации

На рынке офисной недвижимости Киева наступила оттепель. Снижение арендных ставок стимулировало оживление спроса на офисные помещения и появление новых тенденций на рынке.

Динамика арендных ставок в ЦДР показывает, что дно уже достигнуто. Объем ввода новых площадей в ЦДР уменьшается, а спрос на офисные площади будет повышаться с оживлением экономики. Это приведет к снижению доли свободных площадей и будет стимулировать рост арендных ставок.

Тенденция к полной или частичной консолидации компаний продолжится в среднесрочной перспективе. Компаниям, желающим объединить свои офисы,

будут интересны, прежде всего, здания с профессиональной концепцией: эффективной планировкой и большой площадью этажа, удобной транспортной доступностью и достаточным количеством парковочных мест.

Основной спрос на офисные площади и далее будут предъявлять компании из телекоммуникационной, сельскохозяйственной, производственной и сферы бизнес услуг, которые продемонстрировали большую финансовую стабильность во время кризиса. Подписание долгосрочных договоров и ориентация на компании из данных секторов гарантирует собственникам бизнес-центров стабильность денежных потоков, а также повышает инвестиционную привлекательность зданий.

Источник: Jones Lang LaSalle